Операция РЕПО - что это такое? Операции РЕПО и кредитование ценными бумагами

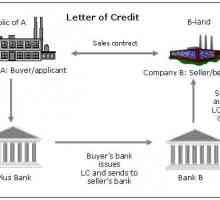

Наиболее распространенный и востребованный формат обеспеченного кредитования ценными бумагами или деньгами – это операция РЕПО. Что это такое попробуем разобраться с самого начала. Repurchase Agreement (REPO, РЕПО) является договором заимствования ценных бумаг, гарантом по которым выступают денежные средства. Ситуация может быть обратной, когда гарантом заемных средств

sadržaj

Виды РЕПО

Существует два формата операции РЕПО: прямая и обратная. Прямая договоренность определяет продажу ценных бумаг одной стороной другой стороне. Параллельно заключается договоренность, что первая сторона обратно выкупит свои ценные бумаги в установленные сроки и по предварительно оговоренной стоимости. Обратная покупка будет осуществлена по стоимости на порядок выше первичной. Разбежка между ценой продажи и ценой покупки пакета бумаг отражает доходность данной операции. Она выражается в годовых процентах и именуется ставкой РЕПО. Главная цель осуществления прямых договоренностей заключается в привлечении финансовых ресурсов.

Обратное РЕПО подразумевает приобретение пакета документов и принятие обязательств по его обратной продаже. Основное предназначение договоренности заключается во временном распределении свободных финансовых ресурсов.

Экономическая суть операций

На фоне прочих манипуляций с ценными бумаги самой востребованной остается операция РЕПО. Что это такое с экономической точки зрения, вполне очевидно. Одна сторона приобретает в процессе партнерства такие необходимые для нее финансовые ресурсы, вторая же полностью ликвидирует недостаток ценных бумаг. Плюс ко всему, второй стороне достаются проценты за временное пользование ее материальными активами. Сделки в большей своей части проводятся с государственными бумагами и приурочены к категории краткосрочных договоренностей. Договор регламентирует партнерство продолжительностью от нескольких дней до нескольких месяцев. В мировой практике чаще всего заключаются суточные договора. Между продавцом и покупателем через посредника заключаются сделки с ценными бумагами. В качестве третьего лица в большинстве ситуаций выступает банковское заведение, обязанности которого детально прописаны в договоре. Ситуация предусматривает открытие счетов по бумагам и денежным средствам в банке-посреднике. Договоренность, в которой принимают участие три стороны, является менее рисковой.

РЕПО и кредитование

Если смотреть на РЕПО обобщенно, то его можно назвать модификацией кредитования под залог ценного имущества. Разница лишь в том, что передача ценных бумаг и получение средств на руки проводятся в одно время. Моментальный переход права собственности от одного участника договора к другому – это еще одна особенность, которую имеет операция РЕПО. Что это такое, еще детальней попробуем разобраться, рассмотрев этапы партнерства.

РЕПО включает два этапа:

- Первичная покупка или продажа ценных бумаг.

- Обратная покупка или продажа ценных бумаг.

Специфика реализации этапов договоренности

Разницу во времени между реализацией первой и второй части договоренности именуют сроком РЕПО. Промежуток времени между манипуляциями принято измерять в календарных днях. Отсчет начинается на следующий день после выполнения сторонами своих обязательств и заканчивается в день реализации второй части договоренности. Каждая из сторон пребывает и в роли покупателя, и в роли продавца. Довольно часто первоначальный покупатель ценных бумаг именуется кредитором, а первоначальный продавец – заемщиком. Инвестиционные операции с ценными бумагами для первого продавца имеют формат прямого РЕПО, покупатель видит манипуляцию в форме обратного РЕПО. Ценные бумаги, являющиеся предметом договоренности, именуются либо базовым активом, либо обеспечением. Операции РЕПО, ассоциирующиеся с предоставлением кредита, обеспечивающегося ценными бумагами, оцениваются по ставке РЕПО.

Риски договоров

Риск – это обязательная составляющая, без которой невозможна ни одна операция РЕПО. Что это такое и какие риски характерны для договоренности? Разберемся по порядку. Основные опасности связаны с тем, что второй этап договоренности может быть не выполнен. Высока вероятность того, что к моменту обратной покупки у продавца не будет на руках тех самых бумаг, а у покупателя будут отсутствовать средства. Подспорьем для таких ситуаций может быть как банкротство, так и арест счетов. Как вариант: в результате изменения рыночной ситуации одна из сторон может просто отказаться выполнять свои обязательства, преследуя собственную выгоду.

Снижение рисков по РЕПО

Для снижения рисков невыполнения обязательств одной из сторон покупка и продажа ценных бумаг должна сопровождаться следующими моментами:

- Дисконтирование обеспечения.

- Обязательства нужно переоценивать.

- Над достаточностью обеспечения важно осуществлять систематический контроль.

- Внесение маржевых (компенсационных) взносов.

Дисконт по отношению к операциям РЕПО является величиной, которая характеризует рыночную цену обеспечения в соответствии с размером имеющихся обязательств к определенному моменту времени и в течение всего срока партнерства.

Перовая часть РЕПО оценивается с учетом первичного значения дисконта, которое определяется путем договоренности между сторонами при заключении сделки. Стоит обратить внимание на следующее:

- Более высокое значение дисконта обеспечивает хорошую выгоду для покупателя, который получает на руки обеспечение по заниженной стоимости.

- Чем ниже первичный дисконт, тем больше преимуществ получает продавец, который предлагает обеспечение по более высокой стоимости.

Можно сделать вывод, что первичный дисконт отображает приемлемое для каждой из сторон РЕПО взаимоотношение цены обеспечения и стоимости обязательств по первой части договоренности.

Изменение стоимости обеспечения по РЕПО

До момента реализации первой части РЕПО стоимость обязательства в большинстве ситуаций остается неизменной. Переменам подлежит только обеспечение, да и то незначительно, в связи с временной отсрочкой в исполнении договора в 1-3 дня. В то же время в ходе операции прямого РЕПО со сроком 3 месяца и более цена как обязательств, так и обеспечения может существенно меняться. На развитие событий будут накладывать отпечаток такие факторы:

- Динамика рыночной стоимости.

- Рост дохода по сделке РЕПО.

- Изменение дисконта по сравнению с его первичной стоимостью, что заставит одну из сторон нести существенные убытки.

Механизм компенсационных взносов

Ликвидировать вероятную ситуацию может механизм компенсационных взносов. Он активируется путем заключения договоренности в отношении предельных показателей дисконта: максимума и минимума. На протяжении всего срока РЕПО в рамках торговой системы ММВБ проводится ежедневная переоценка стоимости обязательств и цены обеспечения, контролируется уровень его достаточности.

Если стоимость обеспечения оказывается заниженной, а предварительная его оценка завышенной, одна из сторон, чтобы ликвидировать потери второй стороны, вынуждена внести компенсационный взнос. Он может быть выражен как в ценных бумагах, так и в денежном формате. В данной ситуации договор РЕПО немного видоизменяется. Обязательства одной из сторон по второй части сделки уменьшаются. Если при необходимости внести компенсационный взнос сторона игнорирует свои обязательства, появляется необходимость досрочной реализации второй части договора. Механизм компенсационных взносов позволяет поддерживать баланс между обеспечением и обязательствами. Он же может стать инициатором досрочного выполнения обязательств по договору.

Экскурс в историю

Активные операции банка по схеме РЕПО на рынке облигаций стали впервые практиковаться еще в 2003 году, после принятия соответствующего законодательного акта. В периоды экономического кризиса, который расцвел во всей своей красе в 2008 году, значение двух операций - прямое и обратное РЕПО - изменилось. Они стали иметь более высокий вес в качестве доминирующего инструмента обеспечения ликвидности рассыпающейся банковской системы. Стоит отметить, что в определенные временные промежутки основным, а местами и единственным поставщиком ликвидности, начиная с 2008 года, выступает именно Центральный банк Российской Федерации. Данный факт успешно подтвердился еще и тем, что итоги аукционов прямого РЕПО 2008 и 2009 годов явно указали на ЦБ как на поставщика ликвидности.

Роль ЦБ РФ в сделках РЕПО

Финансовые институты активно используют активные операции банка РЕПО для поддерживания той самой ликвидности. Об этом свидетельствует тот факт, что большинство договоренностей заключается не более чем на сутки. Операции продолжительностью от 3 до 7 дней при ставке в 9,22-12,4% годовых встречаются крайне редко. В лице покупателя облигаций по первой части договоренности и продавцом по второй практически всегда выступает ЦБ РФ. Именно банк и определяет круг участников для сделок после предварительного рассмотрения заявок.

В роли обеспечения или базовых выпусков облигаций могут выступать сами облигации, относящиеся к категории ценных бумаг, любые другие ценные бумаги, которые включены в Ломбардный перечень Банка России. Преимуществом договоренностей можно назвать и то, что для них характерен индивидуальный режим налогообложения. Это и делает манипуляции чуть ли не самым эффективным механизмом кредитования.

Такая разная папка для бумаг

Такая разная папка для бумаг Протокол разногласий к договору – важный документ

Протокол разногласий к договору – важный документ Биржевое дело: товарораспорядительные ценные бумаги

Биржевое дело: товарораспорядительные ценные бумаги Эмиссия ценных бумаг – особенности и закономерности

Эмиссия ценных бумаг – особенности и закономерности Валютные операции - это особый вид финансовых сделок

Валютные операции - это особый вид финансовых сделок Бета-коэффициент - показатель, измеряющий риск на фондовом рынке

Бета-коэффициент - показатель, измеряющий риск на фондовом рынке Фондовые биржи и история их появления

Фондовые биржи и история их появления `Промсвязьбанк`: отзывы специалистов и рядовых потребителей

`Промсвязьбанк`: отзывы специалистов и рядовых потребителей Какие существуют операции Центрального банка

Какие существуют операции Центрального банка Что такое банк в современной жизни

Что такое банк в современной жизни Государственные кредиты: их виды и значение для развития национальной экономики

Государственные кредиты: их виды и значение для развития национальной экономики Что такое ОАО: основные преимущества и недостатки

Что такое ОАО: основные преимущества и недостатки Публичные и непубличные общества: закон и правила регулирования

Публичные и непубличные общества: закон и правила регулирования Фондовый рынок - это... Российский фондовый рынок. Американский фондовый рынок

Фондовый рынок - это... Российский фондовый рынок. Американский фондовый рынок Что такое РЕПО? Валютная сделка РЕПО

Что такое РЕПО? Валютная сделка РЕПО Аудит финансовых вложений.

Аудит финансовых вложений. РЕПО-сделки. Сделки РЕПО с ценными бумагами

РЕПО-сделки. Сделки РЕПО с ценными бумагами Форвард - это ... Спецификация и виды контрактов

Форвард - это ... Спецификация и виды контрактов Что такое бездокументарные ценные бумаги? Рынок ценных бумаг в России

Что такое бездокументарные ценные бумаги? Рынок ценных бумаг в России Аккредитив. Виды аккредитивов и способы их исполнения

Аккредитив. Виды аккредитивов и способы их исполнения ОФЗ - это... ОФЗ: определение, рынок, ставки

ОФЗ - это... ОФЗ: определение, рынок, ставки

Валютные операции - это особый вид финансовых сделок

Валютные операции - это особый вид финансовых сделок Бета-коэффициент - показатель, измеряющий риск на фондовом рынке

Бета-коэффициент - показатель, измеряющий риск на фондовом рынке Фондовые биржи и история их появления

Фондовые биржи и история их появления `Промсвязьбанк`: отзывы специалистов и рядовых потребителей

`Промсвязьбанк`: отзывы специалистов и рядовых потребителей Какие существуют операции Центрального банка

Какие существуют операции Центрального банка Что такое банк в современной жизни

Что такое банк в современной жизни Государственные кредиты: их виды и значение для развития национальной экономики

Государственные кредиты: их виды и значение для развития национальной экономики